Stoklarda Basit Ortalama Yöntemine Göre Uygulanması Gereken Katsayı

Bilindiği üzere, Enflasyon düzeltmesinde, yeniden değerleme oranı ve yeniden değerleme başlıklı Vergi Usul Kanunu Mükerrer 298. maddesine göre stoklar için belirlenen toplulaştırılmış yöntemler; Basit ortalama yöntemi ve Hareketli ağırlıklı ortalama yöntemidir. Ancak işletmeler, çeşit ve miktar itibarıyla önemli tutarlara ulaşan stoklarına ilişkin olarak, düzeltme işleminde gerçek yöntemi uygulayabilecekleri gibi toplulaştırılmış yöntemlerden herhangi birini de tercih edebileceklerdir. Toplulaştırılmış yöntemler kullanılarak düzeltilebilecek parasal olmayan kıymetler ise stoklarla sınırlıdır. Yani, enflasyon düzeltmesinde stoklarda da gerçek yöntemi kullanmasının tercihe bağlı olmasına karşın; işletmelerin toplulaştırılmış yöntemleri sadece stoklarda kullanabilmesine izin verilmiştir.

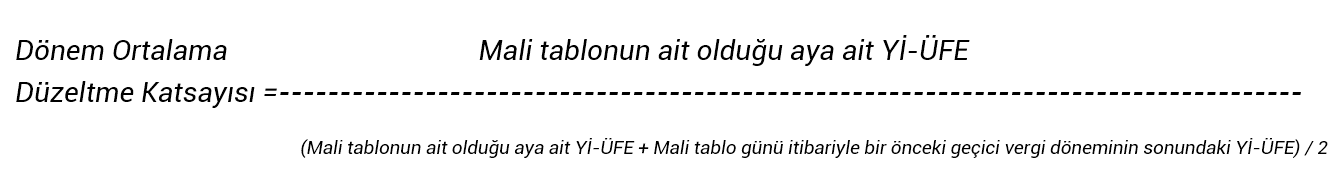

Basit ortalama yöntemi; stokların düzeltmede esas alınacak tarihlere bağlı kalınmaksızın dönem ortalama düzeltme katsayısı ile çarpılması suretiyle enflasyon düzeltmesine tâbi tutulması olarak tanımlanmıştır. Ortalama düzeltme katsayısı; malî tabloların ait olduğu aya ilişkin fiyat endeksinin, bu endeks ile bir önceki dönemin sonundaki fiyat endeksi toplamının ikiye bölünmesi sonucu bulunan endekse bölünmesiyle elde edilen katsayıyı ifade ettiği için 30.06.2024 tarihi için basit ortalama düzeltme katsayısının (üç aylık) 1,03421 olması gerektiği aşikardır. Ancak, son dönemde enflasyon düzeltmesine ilişkin meslek mensuplarınca oluşturulan gruplarda -2024 hesap döneminin birinci geçici vergi döneminde kapsam dâhilindeki mükelleflerin enflasyon düzeltmesi yapılmadığı için- bu katsayının (altı aylık) 1,08881 olması gerektiği belirtilmektedir. Bu hususta da 555 Sıra No.lu Genel Tebliğinin 35. maddesinin 3. Bendine göre ‘bir önceki dönem’ kavramında hareketle enflasyon düzeltmesi yapılmış bir önceki geçici vergi döneminin fiyat endeksini kullanmak gerektiği ve dolayısıyla da katsayı hesabında 3 aylık değil 6 aylık katsayı dikkate alınarak ortalama katsayı hesabının yapılması gerektiği gibi yorumlanmıştır. Enflasyon düzeltmesi hususunda kavram karmaşasının çok olduğu ve çoğu alanın mükellefe bırakıldığı düşünmekle birlikte toplulaştırılmış yöntemlere göre düzeltme katsayıları ve basit ortalama yönteminin tebliğde çok açık anlatıldığını düşündüğüm için bu yazıyı kaleme aldım.

Kanunların, tebliğlerin anlaşılması açısından kanunun gerekçesi, lafzi ve ruhu kadar kanun maddelerinin sistematiği de kanun yorumlamak için önemlidir. Şöyle ki; Enflasyon Düzeltmesi Tebliği olarak bilinen Vergi Usul Kanunu 555 Sıra No.lu Genel Tebliğinde bir hususa dikkat çekmek istiyorum. Söz konusu Tebliğ, Altı bölümden oluşmakta ve Dördüncü Bölümün başlığı 2024 Hesap Dönemi ve Sonraki Dönemlerde Enflasyon Düzeltmesi İşlemleri olup 31.madde ila 44.maddeler bu bölüm içerisinde yer almaktadır. Yukarda bahsi geçen 35.maddenin başlığı Taşıma katsayısı, 36.maddenin başlığı Düzeltme katsayısı, 37.maddenin başlığı ise; Toplulaştırılmış yöntemlere göre düzeltme katsayıları tebliğde bu bölüm şu şekildedir:

Toplulaştırılmış yöntemlere göre düzeltme katsayıları

MADDE 37- (1) Enflasyon düzeltmesinde mükellefler toplulaştırılmış yöntemleri tercih ediyorlarsa bir önceki maddelerde yer alan formüllere göre bulunacak düzeltme/taşıma katsayıları yerine, bu maddede yer alan toplulaştırılmış yöntemlere ilişkin esaslara göre bulunan katsayıları kullanarak düzeltme işlemini gerçekleştireceklerdir.

(2) Toplulaştırılmış yöntemler kullanılarak düzeltilebilecek parasal olmayan kıymetler, stoklarla sınırlıdır. Stoklarını toplulaştırılmış yöntemlere göre düzeltmeyi tercih eden mükellefler stokların düzeltmeye esas tutarlarını, düzeltmede esas alınacak tarihlere bağlı kalmaksızın, “basit ortalama yöntemi” dâhilinde belirlenen dönem ortalama düzeltme katsayısı ile veya “hareketli ağırlıklı ortalama yöntemi” dâhilinde belirlenen hareketli ağırlıklı ortalama düzeltme katsayısı ile çarpmak suretiyle düzeltme işlemini gerçekleştirir. Mükellefler belirtilen bu yöntemlerden herhangi birini seçebilir.

Stokların düzeltilmesinde dönem ortalama düzeltme katsayısının kullanılması durumunda, 213 sayılı Kanunun mükerrer 298 inci maddesinin (A) fıkrasının (2/d) bendinde (mali tabloların ait olduğu aya ilişkin fiyat endeksinin, düzeltmeye esas alınan tarihi içeren aya ait fiyat endeksine bölünmesiyle elde edilen katsayı şeklinde) tanımlanan düzeltme katsayısı kullanılmayacaktır. Örneğin, hesap dönemi takvim yılı olanlarda, 31/12/2024 tarihli bilançoda yer alan stokların düzeltilmesinde kullanılacak düzeltme katsayısı, 2024 yılının Aralık ayına ilişkin Yİ-ÜFE’nin, bu endeks ile bir önceki geçici vergi döneminin sonundaki (Eylül 2024) Yİ-ÜFE toplamının ikiye bölünmesi sonucu bulunan endekse bölünmesiyle elde edilen dönem ortalama düzeltme katsayısıdır. Düzeltmeye esas tutar olarak da 31/12/2024 tarihli bilançoda yer alan stoklara ait değerler esas alınacaktır

……

(4) Enflasyon düzeltmesi yapmak zorunda olan mükellefler, 2023 hesap dönemi sonuna ait bilançolarını düzeltirken toplulaştırılmış yöntemleri kullanmış olsun ya da olmasınlar, 2024 hesap dönemi geçici vergi dönemleri ve hesap dönemi sonu itibarıyla düzenlenecek olan bilançolarında yer alan stoklarını, toplulaştırmış yöntemlere göre düzeltmek istedikleri takdirde, ikinci fıkrada belirtilen toplulaştırılmış yöntemlerden arzu ettiklerini seçebilecekler, ancak seçtikleri yöntemden, bu seçimi yaptıkları geçici vergi döneminden sonraki geçici vergi dönemleri ile içinde bulunulan hesap dönemi dâhil üçüncü hesap döneminin sonuna kadar (bu dönem dâhil) dönemeyeceklerdir”

Tebliğin 37.maddesinde, VUK Mükerrer 298. maddesine göre stoklar için belirlenen toplulaştırılmış yöntemler olan; Basit ortalama yöntemi ve Hareketli ağırlıklı ortalama yönteminden, nasıl uygulanacağından ve mükelleflerin seçtikleri bu yöntemden 3 yıl boyunca dönemeyeceklerine kadar ayrıntılı açıklama verilmiştir. Hatta bir örnekle hesap dönemi takvim yılı olanlarda, 31/12/2024 tarihli bilançoda stokların düzeltilmesinde kullanılacak düzeltme katsayısını 3 aylık süre için hesaplanan dönem ortalama düzeltme katsayısı olacağını dahi örneklemiştir.

Mali İdare; tebliğde 37. Madde ile 2024 Hesap Dönemi ve Sonraki Dönemlerde Enflasyon Düzeltmesi İşlemleri bölümünde toplulaştırılmış yöntemlere göre düzeltme katsayıları başlığı altında bir madde ihdas etmiştir. Söz konusu maddede ayrıntılarıyla basit ortalama yönteminde hangi katsayının kullanılması gerektiği de açıkça belirtmiştir. Yani toplulaştırılmış yöntemler yönünden tebliğde bir boşluk bulunmadığı gibi tebliğin 35.maddesi (Taşıma katsayısı) ile genişletilecek bir husus da yoktur. Haddizatında; tebliğin 35. Maddesi de -stokların toplulaştırılmış yöntemiyle düzeltilmesine dair bilgi içermediği gibi- düzeltme katsayısı yer almadığı durumlarda, iktisadi kıymetler için kullanılacak taşıma katsayısına ilişkin bir açıklama maddesidir.

Son olarak; Stokların enflasyon düzeltilmesinde mükellefler gerçek yöntemi veya toplulaştırılmış yöntemleri kullanmakta serbesttirler. Gerçek yöntemi kullanan mükellefler -iktisadi kıymetleri de enflasyon düzeltmesine tabi tuttuğu gibi- uygulanacak düzeltme katsayısıyla bir sınırlama olmaksızın stoklarını değerleyebilir.

Ancak; mükellefler toplulaştırılmış yöntemlerden birini tercih ediyorsa, 2024 hesap dönemi ve sonrasında tebliğin 37.maddelerinde yer alan esaslara göre düzeltme işlemi gerçekleştirmelidir. Yani, tebliğin 37.maddesinde basit ortalama yöntemi tercihinde bir önceki dönem enflasyon düzeltmesi yapılıp yapılmamasına göre işlem tesis etmemiş aksine toplulaştırılmış ve basit olarak enflasyon düzeltmesi halinde 3 aylık süre baz alınarak ortalama düzeltme katsayısı hesaplamıştır. Bu sebeple işletmelerin; Basit Ortalama Yöntemi tercih edilecekse, düzeltmede esas alınacak tarihlere bağlı kalınmaksızın dönem ortalama düzeltme katsayısı (30.06.2024 tarihi için ortalama düzeltme katsayısı 1,03421) ile çarpılması daha doğru olacaktır.